Слайд 1«Деньги - это шестое чувство, позволяющее нам наслаждаться пятью остальными» Онере де Бальзак

«Деньги - колесо обращения" А. Смит

«Деньги - всеобщий эквивалент» К. Маркс

Слайд 2Модуль 4. Кредитно-денежная политика. Рынок ценных бумаг.

Тема 11. Деньги: сущность и функции. Типы денежных систем. ПЛАН ЛЕКЦИИ: 1.Сущность и функции денег. 2.Денежная масса и ее структура. Денежные агрегаты. 3.Спрос и предложение денег. Равновесие на денежном рынке

Слайд 3Темы рефератов: 1.Монетаристская и кейнсианская теории спроса на деньги. 2.Функции денег. Современные деньги. 3.Монетаристская и кейнсианская теории спроса на деньги.

Слайд 41. Сущность и функции денег.

Деньги являются абсолютно ликвидным средством обмена и представляют собой финансовый актив, который служит для совершения сделок - покупки товаров и услуг. Деньги возникли из потребностей товарного обмена, по мере развития и усложнения которого появилась необходимость выделения товара, измеряющего ценность всех других товаров.

Слайд 5Сущность денег лучше всего проявляется через выполняемые ими функции. Функции денег: 1) средства обращения; 2) единицы счета (мера стоимости); 3) меры отложенных платежей (средства платежа); 4) запаса ценности.

Слайд 6Средство обращения: Деньги в данной функции выступают общепринятым средством для расчетов и платежей. «Мера стоимости»: В данной функции деньги соизмеряют стоимость благ и услуг. Следует различать номинальную стоимость денежной единицы и реальную (количество благ и услуг, которые можно за нее приобрести). Средства платежа: Данная функция проявляется в использовании денег при оплате отложенных платежей (уплате налогов, выплате долгов, получении доходов). Средство сбережения: Деньги представляют собой запас ценности (средство сохранения ценности). Исторически выделяют следующие виды денег:

Слайд 7Натуральные деньги

Металлические деньги

Кредитные деньги Бумажные деньги ВИДЫ ДЕНЕГ

Слайд 8Бумажные деньги впервые появились в Китае в ХП веке. В США первые бумажные деньги были напечатаны в 1690 году в штате Массачусетс. В России первый выпуск бумажных денег, которые получили название «ассигнаций», произошел в 1769 году по приказу Екатерины П (поэтому неофициально они назывались «екатеринками»). Особенностью бумажных денег того времени был их свободный размен на золотые деньги (действовала система «золотого стандарта»).

Слайд 9Бумажные и металлические деньги – это символические деньги (token money). Их особенность в том, что их ценность как товаров не совпадает (гораздо ниже) с их ценностью как денег. Для того, чтобы бумажные и металлические деньги стали законным платежным средством, они должны быть декретными деньгами (fiat money), т.е. узаконенными государством и утвержденными в качестве всеобщего платежного средства.

Слайд 10Мировой экономический кризис 1929—1933 гг. положил конец золотому стандарту. Произошла демонетизация золота — уход золота из обращения. Сегодня работает система неразменных на золото кредитно-бумажных денег. В современных условиях декретные деньги дополняются кредитными деньгами, которые называются «IOY- money» (I owe you-money), что в переводе означает: «Я должен вам деньги»). Деньги представляют собой долговое обязательство. Это может быть долговое обязательство Центрального банка (наличные деньги) или долговое обязательство частного экономического агента. Поэтому бумажные деньги – это кредитные деньги. Различают три формы кредитных денег: 1) вексель 2) банкнота 3) чек.

Слайд 111. Вексель - это долговое обязательство одного экономического агента (частного лица) выплатить другому экономическому агенту определенную сумму, взятую взаймы, в определенный срок и с определенным вознаграждением (процентом). Вексель, как правило, дается под коммерческий кредит, когда один человек приобретает товары у другого, обещая расплатиться через определенный период времени. 2. Банкнота (banknote) – это вексель (долговое обязательство) банка. В современных условиях, поскольку правом выпускать в обращение банкноты обладает только Центральный банк, наличные деньги являются долговыми обязательствами Центрального банка.

Слайд 12Чек – это распоряжение владельца банковского вклада выдать Пластиковые карточки делятся на кредитные и дебетные, но ни те, ни другие не являются деньгами. Кредитная карточка предполагает, что ее владелец в определенных пределах имеет возможность потратить большую сумму, чем та, что внесена им на счет, то есть автоматически получить кредит от банка, выпустившего карточку. Дебетные карточки также не относятся к деньгам и предполагают возможность снимать деньги с банковского счета в пределах суммы, ранее на него положенной, и поэтому уже включены в качестве компонента денежной массы в общую сумму средств на банковских счетах. Однако мир современных денег гораздо больше, чем совокупность перечисленных нами видов денег. В широком смысле его описывает понятие денежной массы.

Слайд 132.Денежная масса и ее структура. Денежные агрегаты.

Денежная масса — это совокупность финансовых активов разного уровня доходности, которые могут выполнять функции денег с различной степенью ликвидности. Для характеристики и измерения денежной массы применяются различные обобщающие показатели, так называемые денежные агрегаты. В США расчет предложения денег ведется по четырем денежным агрегатам, в Японии и Германии – по трем, в Англии и Франции – по двум. Это объясняется особенностями денежной системы той или другой страны, в частности, значимостью различных видов депозитов. Однако во всех странах система денежных агрегатов строится одинаково: каждый следующий агрегат включает в себя предыдущий.

Слайд 14Денежный агрегат М1 включает наличные деньги (бумажные и металлические, т.е. банкноты и монеты - currency) (в некоторых странах наличные деньги выделяют в отдельный агрегат – М0) и средства на текущих счетах (demand deposits), т.е. чековые депозиты или депозиты до востребования. М1 = наличность + чековые вклады (депозиты до востребования) + дорожные чеки.

Слайд 15Денежный агрегат М2 включает денежный агрегат М1 и средства на нечековых сберегательных счетах (save deposits), а также мелкие (до $100 000) срочные вклады. М2 = М1 + сберегательные депозиты + мелкие срочные депозиты. Агрегат М2 включает все компоненты агрегата М1 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах. Агрегат М2 называют также деньгами в широком смысле слова.

Слайд 16Денежный агрегат М3 включает денежный агрегат М2 и средства на крупных (свыше $100 000) срочных счетах (time deposits). М3 = М2 + крупные срочные депозиты + депозитные сертификаты. Денежный агрегат L включает денежный агрегат М3 и краткосрочные государственные ценные бумаги (в основном казначейские векселя – treasury bills). L = М3 + краткосрочные государственные ценные бумаги, казначейские сберегательные облигации, коммерческие бумаги

Слайд 17Ликвидность денежных агрегатов увеличивается снизу вверх (от L до М0), а доходность – сверху вниз (от М0 до L). Компоненты денежных агрегатов делятся на: 1) наличные и безналичные деньги; 2) деньги и «почти-деньги» («near-money»).

Слайд 18Деньгами является только денежный агрегат М1 (т.е. наличные деньги – C (currency), являющиеся обязательствами Центрального банка и обладающие абсолютной ликвидностью и нулевой доходностью. Денежные агрегаты М2, М3 и L – это «почти деньги», поскольку они могут быть превращены в деньги, если: а) снять средства со сберегательных или срочных счетов и превратить их в наличность, б) перевести средства с этих счетов на текущий счет, в) продать государственные ценные бумаги.

Слайд 19Вывод: Денежные агрегаты дают возможность анализировать количественные изменения денежного обращения на определенную дату и за определенный период, а также регулировать темпы роста и объем денежной массы.

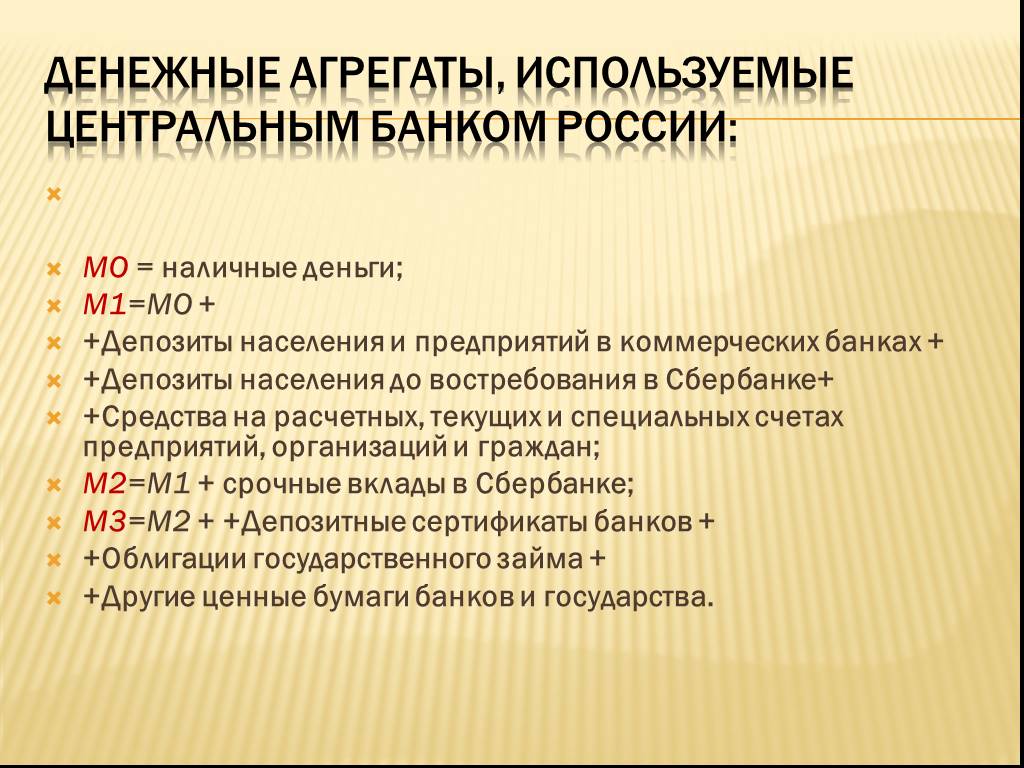

Слайд 20Денежные агрегаты, используемые Центральным банком России:

МО = наличные деньги; М1=МО + +Депозиты населения и предприятий в коммерческих банках + +Депозиты населения до востребования в Сбербанке+ +Средства на расчетных, текущих и специальных счетах предприятий, организаций и граждан; М2=М1 + срочные вклады в Сбербанке; М3=М2 + +Депозитные сертификаты банков + +Облигации государственного займа + +Другие ценные бумаги банков и государства.

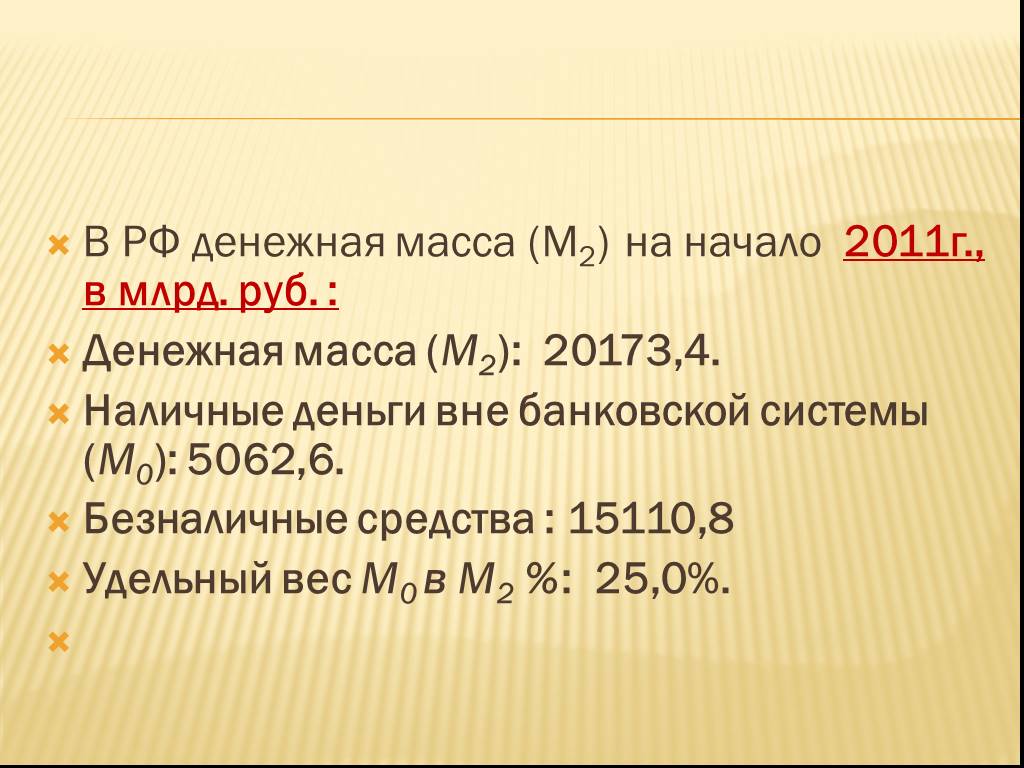

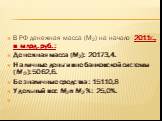

Слайд 21В РФ денежная масса (М2) на начало 2011г., в млрд. руб. : Денежная масса (М2): 20173,4. Наличные деньги вне банковской системы (М0): 5062,6. Безналичные средства : 15110,8 Удельный вес М0 в М2 %: 25,0%.

Слайд 22Отличия в количестве и содержании агрегатов, определяемых в США и России, объясняются институциональными особенностями экономик. В США гораздо меньшую по сравнению с Россией роль играют бумажные деньги и монеты. Население в основном рассчитывается при помощи банковских карт или чеками, поэтому необходимость в агрегате Мо отсутствует. В российском денежном обращении, напротив, большое место занимают наличные деньги, а чековые депозиты и дорожные чеки не распространены.

Слайд 233.Спрос и предложение денег. Равновесие на денежном рынке

Денежный рынок по-разному рассматривается с позиций классической и кейнсианской школ. Общее у этих подходов — идея равновесия денежного спроса и денежного предложения. Государство должно обеспечивать такой объем денежной массы, который соответствует потребностям экономики в денежном материале. Осталось выяснить, сколько денег необходимо, т.е. каков спрос на деньги. Классическая и кейнсианская школы по-разному отвечают на этот вопрос.

Слайд 24Классическая школа о денежном рынке:

Трансакционный спрос на деньги – это спрос на деньги для сделок (transactions), т.е. для покупки товаров и услуг. Этот вид спроса на деньги в классической модели, считался единственным видом спроса на деньги и выводился из уравнения количественной теории денег, т.е. из уравнения обмена И.Фишера. Из показанного выше уравнения количественной теории денег (уравнения Фишера): M x V= P x Y следует, что единственным фактором реального спроса на деньги (M/Р) является величина реального выпуска (дохода) (Y).

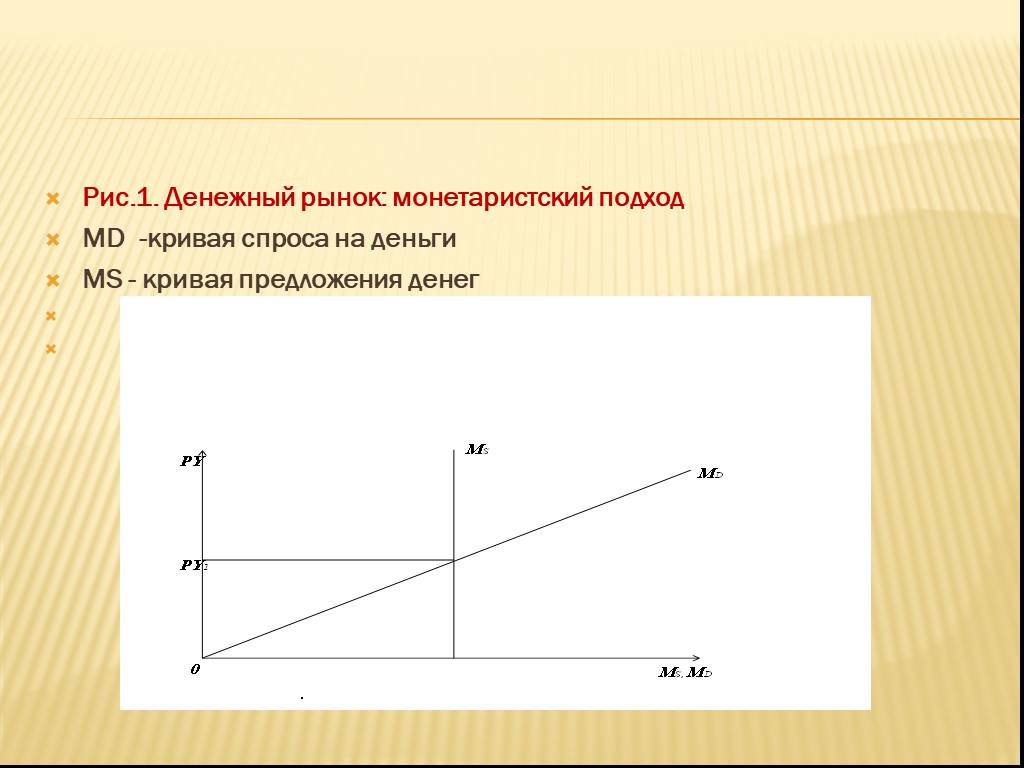

Слайд 25Рис.1. Денежный рынок: монетаристский подход МD -кривая спроса на деньги MS - кривая предложения денег

Слайд 26Кейнсианская теория о денежном рынке:

Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса на деньги - мотив предосторожности и спекулятивный мотив. 1.Предусмотрительный спрос на деньги (спрос на деньги из мотива предострожности ) объясняется тем, что помимо запланированных покупок люди совершают и незапланированные. По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса на деньги.

Слайд 272.Спекулятивный спрос на деньги обусловлен функцией денег как запаса ценности (как средства сохранения стоимости, как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Поэтому чем выше ставка процента, тем больше теряет человек, храня наличные деньги и не приобретая приносящие процентный доход другие финансовые активы. Следовательно, определяющим фактором спроса на деньги как финансовый актив выступает ставка процента.

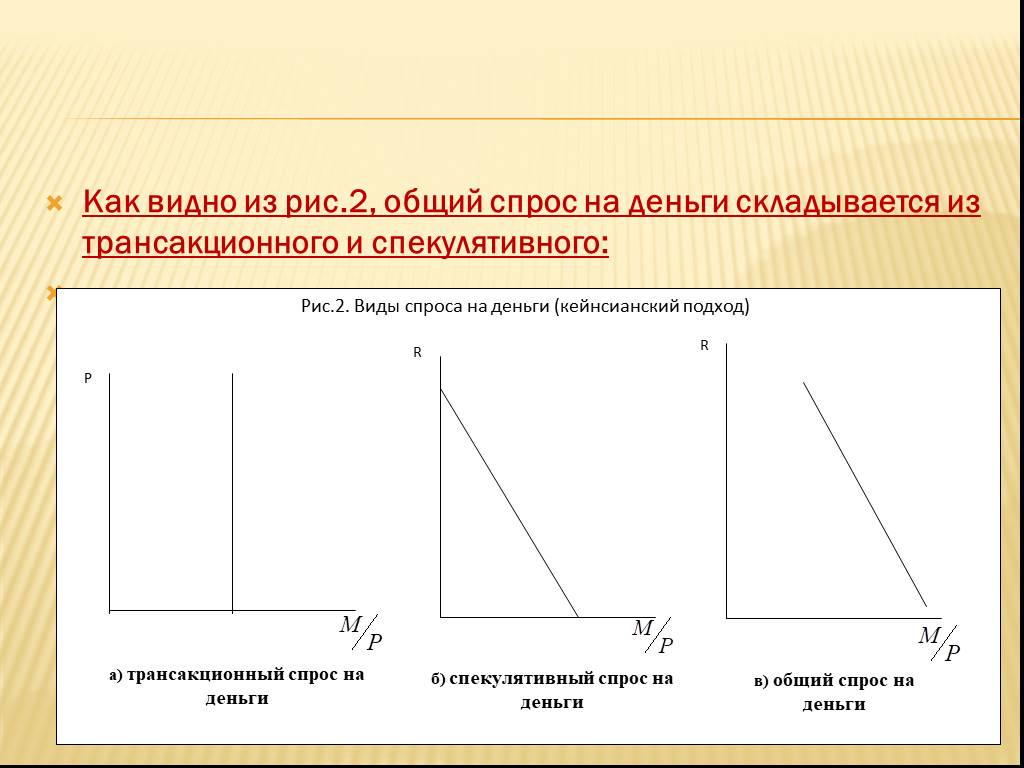

Слайд 28Как видно из рис.2, общий спрос на деньги складывается из трансакционного и спекулятивного:

Слайд 29Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них повышается, поскольку при низкой доходности иных финансовых активов люди стремятся иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Такое объяснение спекулятивного мотива спроса на деньги, предложенное Кейнсом, носит название теории предпочтения ликвидности.

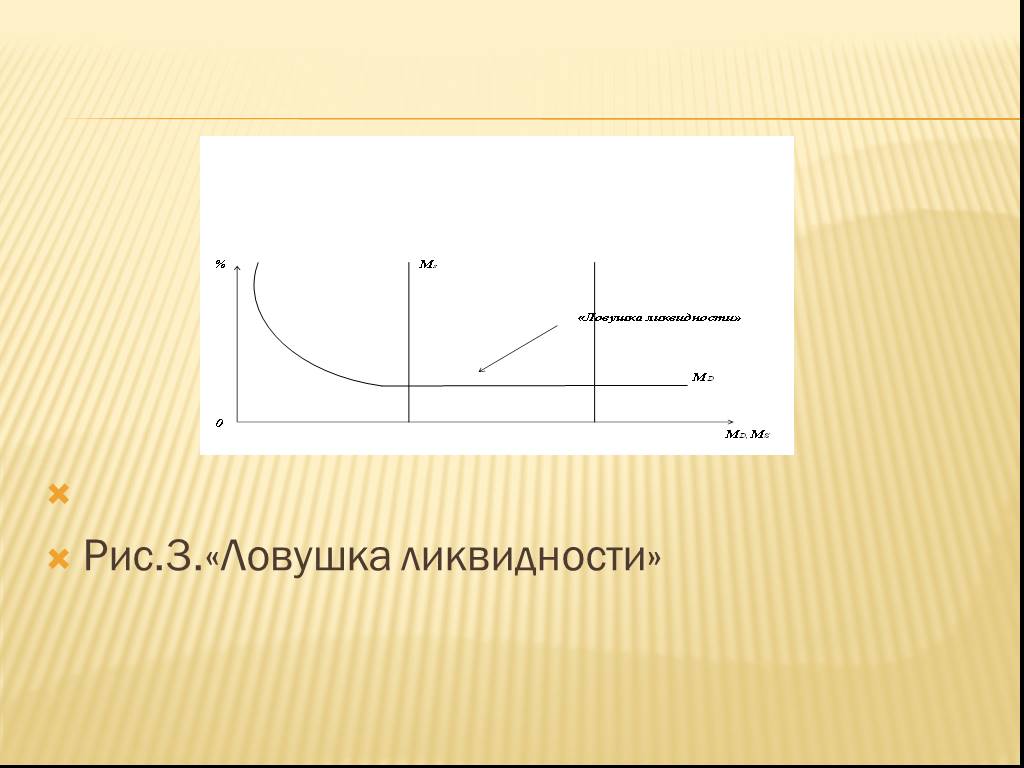

Слайд 30На практике это означает, что существует такое низкое значение нормы процента, когда никто не хочет держать деньги в виде облигаций или других альтернативных активов, а держит только в наличной форме. Конечно, «ловушка ликвидности» — гипотетический случай, но он заставляет задуматься о том, что в случае очень низких реальных процентных ставок возможности кредитно-денежной политики оказываются ограниченны. Выход - использование налогово-бюджетной политики.

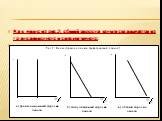

Слайд 31Рис.3.«Ловушка ликвидности»

Слайд 32Графически «ловушка ликвидности» означает абсолютно эластичный по процентной ставке спрос на деньги. Если кривая предложения пересекает в этой части кривую спроса, любые стимулирующие кредитно-денежные мероприятия оказываются неэффективны, так как никакое расширение предложения денег не в состоянии понизить норму процента.

Слайд 33Таким образом, кейнсианский подход при исследовании денежного рынка выявляет ряд проблем: во-первых, невозможность точно спрогнозировать спрос на деньги, а, следовательно, потенциальную вероятность неравновесия; во-вторых, допустимость «ловушки ликвидности», которая ограничивает кредитно-денежное регулирование экономики.

Слайд 34в третьих, отрицательная зависимость между спекулятивным спросом на деньги и ставкой процента может быть объяснена и другим способом – с точки зрения поведения людей на рынке ценных бумаг (облигаций). Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать риск.

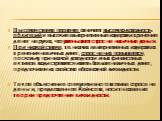

Слайд 35Равновесие денежного рынка устанавливается автоматически за счет изменения ставки процента. Денежный рынок очень эффективен и практически всегда находится в равновесии, поскольку на рынке ценных бумаг очень четко действуют дилеры, которые отслеживают изменения процентных ставок и заставляют их перемещаться в одном направлении.

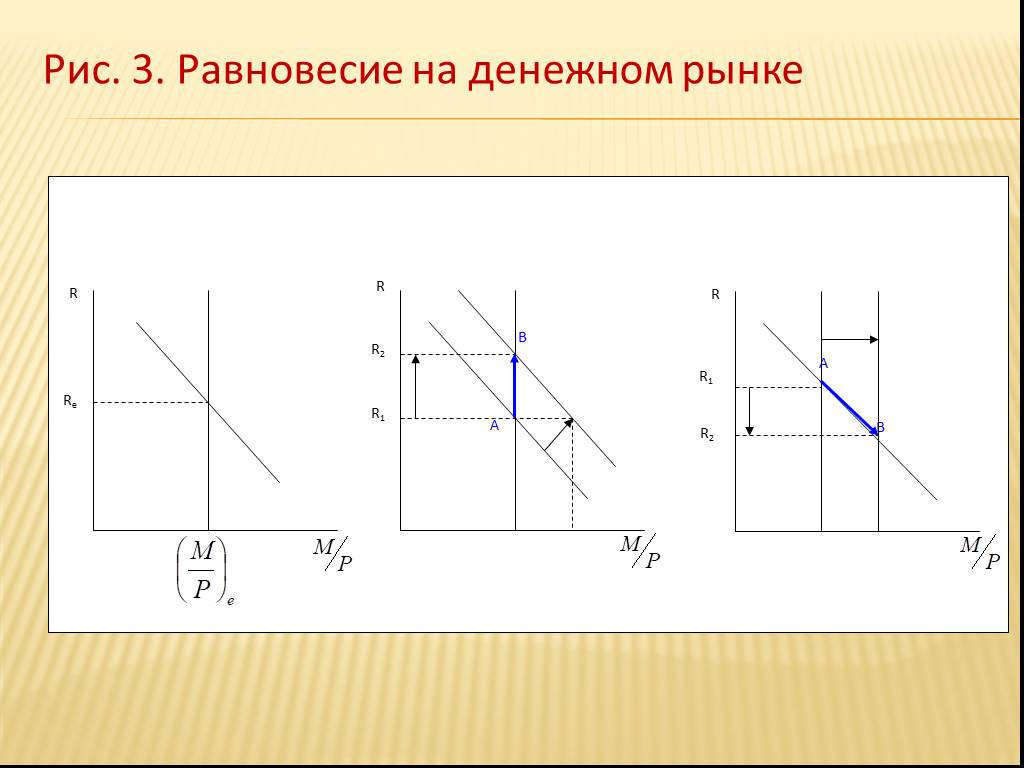

Слайд 36Предложение денег контролирует Центральный банк, поэтому можно изобразить кривую предложения денег как вертикальную, т.е. не зависящую от ставки процента (М/Р)S. Спрос на деньги отрицательно зависит от ставки процента, поэтому он может быть изображен кривой, имеющей отрицательный наклон (М/Р)D.

Слайд 37Рис. 3. Равновесие на денежном рынке

Слайд 38Контрольные тесты на усвоение материала лекции.

. 1. : А) ; Б) В) .

Слайд 392. : А) ; Б); В) ; Г).